Заполнения налоговой декларации по налогу. Как их заполнять? Пример заполнения поля с датой

При заполнении налоговой декларации на прибыль бухгалтер может столкнуться с трудностями. Сложность заполнения ее строк вызывает немало вопросов даже у самых опытных бухгалтеров, поэтому попробуем разобраться в особенностях заполнения строки 010 приложения 2 к листу 02 декларации по налогу на прибыль.

Особенности заполнения строки 010 приложения 2

Приложение второе к листу № 02 предназначено для обобщения всех видов расходов, которые были понесены в процессе хозяйственной деятельности предприятия. То есть здесь аккумулируются все виды затрат (прямые и косвенные), на которые после уменьшается общий доход предприятия.

Строка 010 «Прямые расходы» является одной из главной затратных статей декларации, поскольку именно от нее зависит размер налога на прибыль, который в дальнейшем будет уплачен данным предприятием. В строке 010 отображаются прямые расходы, которые имеют место при производстве и реализации продукции.

К прямым расходам относятся:

- покупка материалов, которые используются в производстве готовой продукции и товаров;

- зарплата сотрудников фирмы, которые принимают участие в производстве и реализации этой продукции;

- взносы в страховые фонды на зарплату сотрудников основного производства;

- амортизация производственного оборудования и прочие.

При заполнении 010 строки нужно понимать, что каждая сумма затрат должна иметь документальное подтверждение и обоснованность их осуществления.

Заполнение строки 010 приложения 2 к листу 02 декларации возможно при выполнении трех условий:

- Учет затрат осуществляется только по методу начисления;

- Отсутствие незавершенного производства (ежемесячное закрытие счета 20);

- На конец месяца отсутствуют остатки нереализованного готовой продукции.

Получите 267 видеоуроков по 1С бесплатно:

При невыполнении одного из этих условий невозможно осуществить раздельный налоговый учет этого показателя.

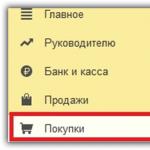

Для того чтобы заполнить строку 010 приложения 2 к листу 02 декларации необходимо сформировать отчет Анализа счета 20. Сумма дебетового оборота этого счета с кредитом счетов 02, 10, 69.1, 69.2, 69.3 и будет являться показателем прямых расходов предприятия.

Лист 02 является одним из самых важных документов декларации, поскольку именно его показатели влияют на размер налоговой базы предприятия. Во время налоговой проверки декларации сотрудники налоговой службы зачастую изучают не только размер полученной прибыли, но и суммы понесенных затрат. К заполнению данного приложения необходимо подходить с особой ответственностью, чтобы в дальнейшем не пришлось подавать корректировочный расчет или пояснительную записку к приложению № 2 листа 02.

Пример заполнения приложения второго к листу 02

Допустим, в 2016 году ООО «Фундамент» понесла следующие затраты:

| Суть операции | Сумма, руб. (без НДС) |

| Приобретены материалы, необходимые для производства готовой продукции | 100 000 |

| На оплату топлива и энергетики израсходовано (данные виды затрат являются косвенными, согласно требованиям учетной политики предприятия) | 60 000 |

| Зарплата сотрудников со страховыми взносами, в т. ч.: | |

| — администрация

— менеджеры |

400 000 |

| Амортизация: | |

| — по техническому обслуживанию

— по зданию администрации |

150 000 |

| Внереализационные расходы: | |

| — проценты по кредиту (ст. 201)

— расходы на расчетно-кассовое обслуживание — амортизация по имуществу, переданного в аренду — убытки прошлых лет (ст. 301) |

5 400 |

| Списание морально устаревшего компьютера: | |

| — первоначальная стоимость (ст. 131)

— начисленная амортизация — убыток от списания компьютера (20000,00 – 19000,00 = 100 руб.) (ст. 204) |

20 000 |

| Прямые расходы (ст. 010): 100 000 + 690 000 + 150 000 = 940 000 руб. | |

| Косвенные расходы (040): 60 000 + 400 000 + 50 000 = 510 000 руб. | |

| Итого признанные расходы (ст. 130): 940 000 + 510 000 = 1 450 000 руб. | |

| Внереализационные расходы (ст. 200): 5 400 + 3 000 + 1 500 + 12 000 = 21 900 руб. | |

- по строке 011 – выручку от реализации товаров, работ и услуг собственного производства;

- по строке 012 – выручку от реализации покупных товаров;

- по строке 013 приложения 1 к листу 02 декларации по налогу на прибыль – выручку от реализации имущественных прав. В эту сумму не включайте доходы от реализации прав требований долга, которые отражены в приложении 3 к листу 02;

- по строке 014 – выручку от реализации прочего имущества (кроме ценных бумаг, продукции собственного производства, покупных товаров, амортизируемого имущества);

- по строке 010 в декларации по налогу на прибыль – общую сумму доходов от реализации.

Строки 020–022 заполняют только профессиональные участники рынка ценных бумаг. Если организация таковой не является, по этим строкам поставьте прочерки.

Строки 023–024 заполняют остальные организации (не профессиональные участники рынка ценных бумаг), которые получали доход от реализации, выбытия и погашения ценных бумаг, обращающихся на организованном рынке. В строке 024 отдельно отразите сумму отклонения от минимальной расчетной цены, если сделка была совершена вне организованного рынка ценных бумаг.

Строку 027 «Выручка от реализации предприятия как имущественного комплекса» заполняйте только в случае продажи предприятия как имущественного комплекса. В остальных случаях поставьте по строке прочерки.

В строку 030 перенесите показатели из строки 340 приложения 3 к листу 02.

Показатель для строки 040 приложения 2 к листу 02 декларации по налогу на прибыль «Итого доходов от реализации» рассчитайте как сумму всех доходов от реализации:

|

стр. 040 |

= |

стр. 010 |

+ |

стр. 020 |

+ |

стр. 023 |

+ |

стр. 027 |

+ |

Стр. 030 |

Строки 100–107

Строки 101–107 предназначены для отражения внереализационных доходов. Подробнее см. Какие доходы облагаются налогом на прибыль .

Укажите по данным налогового учета:

- по строке 101 – доход прошлых лет, выявленный в текущем отчетном периоде;

- по строке 102 – стоимость материалов и другого имущества, полученного при демонтаже, ремонте, модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств;

- по строке 103 приложения 1 к листу 02 декларации по налогу на прибыль – стоимость безвозмездно полученного имущества, работ, услуг, имущественных прав;

- по строке 104 – стоимость излишков материально-производственных запасов и прочего имущества, выявленных при инвентаризации;

- по строке 105 – восстановленную амортизационную премию ;

- по строке 106 – доходы профессионального участника рынка ценных бумаг по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке;

- по строке 107 – доначисление прибыли при применении методов определения рыночной цены .

По строке 100 укажите общую сумму внереализационных доходов. У организации могли быть внереализационные доходы, не указанные по строкам 101–107. В этом случае показатель по строке 100 будет больше суммы показателей строк 101–107. Иначе он будет равен сумме строк 101–107.

Ситуация: как в декларации по налогу на прибыль отразить увеличение (корректировку) налоговой базы в связи с применением в сделке между взаимозависимыми лицами цен, не соответствующих рыночному уровню ?

Сумму корректировки налоговой базы по налогу на прибыль отразите по строке 107 приложения 1 к листу 02 налоговой декларации.

Если в сделке с взаимозависимым лицом – покупателем применяются цены, величина которых меньше рыночного уровня, это может повлечь за собой занижение налоговой базы по налогу на прибыль (п. 1 ст. 105.3 НК РФ). В такой ситуации организация вправе самостоятельно скорректировать (увеличить) налоговую базу и сумму налога на прибыль, подлежащего уплате в бюджет (п. 4, 6 ст. 105.3 НК РФ).

В налоговой декларации сумму корректировки (увеличения налоговой базы) отразите по строке 107 приложения 1 к листу 02 (п. 6.2 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600). Эту строку следует использовать независимо от того, каким методом организация определяет уровень рыночной цены по сделке. Также эту строку используйте при определении рыночной цены с помощью независимой оценки (п. 9 ст. 105.7 НК РФ). Об этом сказано в пункте 1 письма ФНС России от 11 марта 2015 г. № ЕД-4-13/3833.

Вместе с декларацией, в которой отражено увеличение налоговой базы, в налоговую инспекцию рекомендуется представить пояснительную записку о произведенной корректировке. В пояснительной записке укажите сведения о контролируемой сделке, в отношении которой произведена корректировка, в том числе:

- номер и дату договора;

- стоимость сделки, указанную в договоре;

- сумму произведенной корректировки;

- сведения об участниках сделки (ИНН, наименование организации или предпринимателя);

- иную значимую информацию.

Такие разъяснения содержатся в письме ФНС России от 21 апреля 2014 г. № ГД-4-3/7582.

Приложение 2 к листу 02

В приложении 2 к листу 02 отражаются расходы, связанные с производством и реализацией , внереализационные расходы и убытки.

Строки 010–030 Прямые расходы

По строкам 010–030 отражаются прямые расходы. Подробнее о распределении расходов на прямые и косвенные см. .

Если организация использует кассовый метод , по строкам 010–030 поставьте прочерки и начните заполнение со строки 040.

Если организация использует метод начисления , заполните по данным налогового учета строку 010 «Прямые расходы, относящиеся к реализованным товарам, работам, услугам».

Строки 020–030 заполните, если организация занимается оптовой и розничной перепродажей товаров. Укажите по данным налогового учета:

- по строке 020 – общую сумму расходов, относящихся к реализованным товарам;

- по строке 030 – стоимость реализованных покупных товаров.

Строки 040–041 Косвенные расходы

По строкам 040–041 отражаются косвенные расходы. Подробнее о распределении расходов на прямые и косвенные см. Как вести налоговый учет прямых и косвенных расходов .

По строке 040 укажите общую сумму косвенных расходов по данным налогового учета.

По строке 041 укажите начисленные налоги и сборы. В эту сумму не включайте страховые взносы, штрафы, пени и другие санкции.

Ситуация: какие налоги нужно указывать по строке 041 приложения 2 к листу 02 декларации по налогу на прибыль?

Укажите по этой строке суммы всех налогов, которые учитываются в составе расходов, уменьшающих налогооблагаемую прибыль в соответствии с главой 25 Налогового кодекса РФ.

Строка 041 приложения 2 к листу 02 декларации по налогу на прибыль входит в расшифровку косвенных расходов, понесенных организацией в отчетном (налоговом) периоде. По этой строке отражаются суммы налогов и сборов, начисленных в соответствии с налоговым законодательством, кроме налогов, указанных в статье 270 Налогового кодекса РФ.

При заполнении декларации по строке 041 укажите суммы начисленных (при кассовом методе – уплаченных):

- налога на имущество;

- НДПИ;

- транспортного налога;

- земельного налога;

- госпошлины;

- сборов за пользование объектами животного мира;

- водного налога.

Кроме того, по этой строке следует указать суммы входного НДС, ранее принятые к вычету и восстановленные по активам:

- которые стали использоваться в деятельности, не облагаемой НДС (подп. 2 п. 3 ст. 170 НК РФ);

- которые были оплачены за счет бюджетных субсидий (подп. 6 п. 3 ст. 170 НК РФ).

Вопрос о включении в состав расходов (и отражении по строке 041) входного НДС по неоплаченным активам, кредиторская задолженность по которым списывается и включается в доходы, является спорным .

Не указывайте по строке 041:

- суммы НДС и акцизов, предъявленных организацией покупателям;

- суммы налога на прибыль, начисленного (уплаченного) организацией;

- страховые взносы во внебюджетные фонды;

- пени, штрафы и иные санкции, перечисляемые в бюджет (во внебюджетные фонды), связанные с уплатой налогов, сборов, страховых взносов;

- суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду.

Такие правила следуют из положений пункта 7.1 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600, и подпункта 1 пункта 1 статьи 264 Налогового кодекса РФ.

Кроме того, не включаются в расчет налоговой базы по налогу на прибыль (а следовательно, не указываются по строке 041) суммы:

- ЕНВД, начисленного при совмещении деятельности на ОСНО и ЕНВД;

- налога на игорный бизнес.

Об этом сказано в пункте 9 статьи 274 Налогового кодекса РФ.

Строки 042–043 Амортизационная премия

Строки 042–043 заполните, только если учетной политикой предусмотрена амортизационная премия . Укажите по данным налогового учета:

- по строке 042 – расходы на капитальные вложения по нормативу 10 процентов от первоначальной стоимости основных средств;

- по строке 043 – расходы на капитальные вложения по нормативу 30 процентов от первоначальной стоимости основных средств.

Строки 045–046 Труд инвалидов

Строку 045 заполните, только если организация использует труд инвалидов. Укажите здесь расходы на их социальную защиту.

Строку 046 заполняют только общественные организации инвалидов и организации, единственными собственниками имущества которых являются общественные организации инвалидов.

Строки 047–051 Земельные участки

По строке 047 укажите расходы, уменьшающие налоговую базу текущего отчетного или налогового периода:

- на приобретение в период с 1 января 2007 года по 31 декабря 2011 года прав на земельные участки, бывшие в государственной или муниципальной собственности (п. 1 ст. 264.1 НК РФ, п. 5 ст. 5 Закона от 30 декабря 2006 г. № 268-ФЗ);

- на приобретение права заключения договора аренды земельных участков – при условии заключения договора аренды (п. 2 ст. 264.1 НК РФ).

Расходы, указанные по строке 047, могут учитываться по-разному (см. ). По строкам 048–051 детализируйте сумму из строки 047 в зависимости от установленного способа учета. Отдельно укажите расходы, учитываемые:

- равномерно в течение срока, который организация определяет самостоятельно, – по строке 048;

- ежегодно в размере до 30 процентов от базы по налогу на прибыль за предыдущий год – по строке 049;

- равномерно в течение периода рассрочки, предусмотренного договором, – по строке 050;

- в течение срока аренды земельного участка по договорам, не подлежащим госрегистрации, – по строке 051.

Строки 052–055 НИОКР

По строке 052 укажите общую сумму расходов на НИОКР . Расшифруйте эту сумму, отдельно указав расходы на НИОКР:

- без положительного результата – по строке 053;

- по перечню, установленному Правительством РФ, – по строке 054;

- по перечню, установленному Правительством РФ, – не давшие положительного результата – по строке 055.

Строки 059–061

По строке 059 укажите стоимость приобретения или создания реализованных имущественных прав. Подробнее об этом см. Как учитывать доходы и расходы от реализации имущественных прав .

По строке 060 укажите расходы, связанные с реализацией, а также цену приобретения или создания имущества, доходы от реализации которого отражены по строке 014.

Если предприятие было реализовано как имущественный комплекс, по строке 061 укажите стоимость его чистых активов. Подробнее см. Как определить стоимость чистых активов организации .

Строки 070–073 Ценные бумаги

Если организация является профессиональным участником рынка ценных бумаг, по строке 070 укажите расходы, связанные с приобретением, реализацией, выбытием, погашением ценных бумаг. Другие организации ставят в этой строке прочерки.

Строку 071 заполняйте в том случае, если организация приобретала ценные бумаги и цена приобретения превышала максимальную или расчетную цену. В этом случае укажите здесь сумму этого отклонения. Подробнее см. Как учесть при налогообложении приобретение акций (долей) других организаций .

Строки 072–073 заполняют любые организации – не профессиональные участники рынка ценных бумаг. В строке 072 нужно указать расходы, связанные с приобретением, реализацией, выбытием, погашением ценных бумаг, обращающихся на организованном рынке. В строке 073 – сумму отклонения от максимальной или расчетной цены.

В декларации за 2014 года строки 072 и 073 не заполняйте.

Строка 080

В строку 080 перенесите сумму расходов из строки 350 приложения 3 к листу 02.

Строки 090–110 Убытки

По строке 090 отразите часть убытка по объектам обслуживающих производств и хозяйств, полученного в предыдущих годах. Укажите только ту часть убытка, которая уменьшает базу в текущем отчетном (налоговом) периоде. Подробнее см. Как вести налоговый учет доходов и расходов обслуживающих производств и хозяйств .

В строку 100 перенесите сумму убытка от реализации имущества из строки 060 приложения 3 к листу 02, учитываемую в данном отчетном или налоговом периоде.

По строке 110 укажите часть убытка от реализации права на земельный участок. Подробнее см. Как по налогу на прибыль учитывать расходы, относящиеся к нескольким отчетным периодам .

Строка 120

Если организация приобрела предприятие как имущественный комплекс, по строке 120 отразите часть стоимости деловой репутации, относящуюся к расходам текущего периода. Подробнее см. Как отразить в бухгалтерском и налоговом учете деловую репутацию (гудвилл) .

Строка 130 Итого признанных расходов

По строке 130 рассчитайте сумму всех признанных расходов по формуле:

|

стр. 130 |

стр. 010 |

стр. 020 |

стр. 040 |

стр. c 059 по 070 |

стр. 072 |

стр. с 080 по 120 |

Строки 131–135 Сумма амортизации

По строкам 131–132 укажите амортизацию, начисленную линейным методом :

- по строке 131 – общую сумму амортизации;

- по строке 132 – .

По строкам 133–134 отразите амортизацию, начисленную нелинейным методом :

- по строке 133 – общую сумму амортизации;

- по строке 134 – амортизацию по нематериальным активам .

По строке 135 поставьте:

- 1 – если в учетной политике установлен линейный метод начисления амортизации;

- 2 – если в учетной политике установлен нелинейный метод.

Ситуация: какой код указать по строке 135 приложения 2 к листу 02, если участники консолидированной группы налогоплательщиков применяют разные методы начисления амортизации?

Укажите тот код, который соответствует методу начисления амортизации, применяемому большинством участников консолидированной группы налогоплательщиков.

По строке 135 приложения 2 к листу 02 декларации нужно указать, какой метод начисления амортизации (линейный или нелинейный) применяет организация согласно принятой ею учетной политике для целей налогообложения .

Если участники консолидированной группы налогоплательщиков применяют разные методы начисления амортизации, то ответственный участник по строке 135 приложения 2 к листу 02 указывает:

- код 1 – если наибольшее число участников начисляют амортизацию линейным методом;

- код 2 – если большинство участников применяют нелинейный метод начисления амортизации.

Если число участников, применяющих первый или второй метод, одинаково, нужно сравнить общую сумму амортизации, начисленную участниками группы линейным методом, с общей суммой амортизации, начисленной ими нелинейным методом. В зависимости от того, какая сумма больше, и проставляется соответствующий код метода начисления амортизации.

Такие разъяснения содержатся в письме ФНС России от 25 апреля 2012 г. № ЕД-4-3/7007.

Строки 200–206 Внереализационные расходы

По строкам 200–206 отразите внереализационные расходы. Подробнее см. .

По строке 201 укажите проценты, которые начислены по полученным заемным средствам (в пределах ограничений, установленных статьей 269 Налогового кодекса РФ).

По строке 202 отразите расходы по созданию резерва на социальную защиту инвалидов. Подробнее см. Как в налоговом учете создать и использовать резерв предстоящих расходов на социальную защиту инвалидов .

По строке 204 укажите расходы:

- на ликвидацию основных средств и списание НМА (включая суммы недоначисленной амортизации);

- на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен;

- на охрану недр и другие аналогичные работы.

По строке 205 отразите расходы в виде штрафов, пеней и других санкций за нарушение договорных обязательств в отношениях с контрагентами , а также расходы на возмещение причиненного ущерба.

По строке 206 поставьте прочерки, если организация не является профессиональным участником рынка ценных бумаг. Иначе отразите убыток, полученный по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

По строке 200 отразите общую сумму внереализационных расходов. Если организация несла только внереализационные расходы, перечисленные по строкам 201–206, показатель по строке 200 будет равен сумме этих строк. Если у организации были и другие внереализационные расходы (например, внереализационные расходы по договорам доверительного управления имуществом), показатель по строке 200 будет больше общей суммы расходов по строкам 201–206.

Строки 300–302 Убытки

По строкам 300–302 отражаются убытки, приравниваемые к внереализационным расходам. Подробнее см. Какие внереализационные расходы учитывать при расчете налога на прибыль .

По строке 300 отразите общую сумму таких убытков.

По строке 301 укажите убытки прошлых лет, выявленные в текущем отчетном (налоговом) периоде.

По строке 302 укажите суммы безнадежных долгов. Если организация создает резерв по сомнительным долгам , укажите здесь суммы безнадежных долгов, не покрытых за счет резерва.

Строки 400–403 Корректировка налоговой базы

Строки 400–403 нужно заполнять, если в прошлых годах организация переплатила налог на прибыль и делает перерасчет налоговой базы на основании пункта 1 статьи 54 Налогового кодекса РФ. В строках отражайте величину завышения налоговой базы в прошлых периодах – на эту сумму уменьшится база отчетного периода.

Это следует из пункта 7.3 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Приложение 4 к листу 02

Приложение включайте в состав декларации только за I квартал и за налоговый период в целом (п. 1.1 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600).

По строке 010 укажите остаток неперенесенного убытка на начало года. Если неперенесенного убытка на начало года нет, приложение 4 к листу 02 в декларации за I квартал можно не заполнять. Если убыток возник в текущем периоде, его нужно отразить в приложении 4 к листу 02 в декларации за год.

По строкам 040–130 отразите убытки по годам их образования. В декларации по консолидированной группе налогоплательщиков по этим строкам не отражайте убытки участников группы, исчисленные в периодах до их вхождения в состав этой группы (ст. 278.1 НК РФ).

Строки 135 и 136 предназначены для отражения убытков от завершенных сделок по операциям с ценными бумагами, обращающимися на организованном рынке.

По строке 140 укажите налоговую базу, которая используется при расчете суммы убытка предыдущих лет, уменьшающей базу текущего налогового периода. Значение, указанное по строке 140, должно быть равно показателю строки 100 листа 02. Если текущий налоговый период организация закончила с убытком, значение, указанное по строке 140, увеличивает показатель строки 160 и переносится в приложение 4 к листу 02 декларации за I квартал следующего года.

По строке 150 отразите убыток, на который компания уменьшает налоговую базу текущего года. Показатель по строке 150 переносится в строку 110 листа 02.

По строке 151 укажите убыток по операциям с обращающимися ценными бумагами. Сумма по строке 151 не должна превышать 20 процентов суммы убытка по строке 135.

Строку 160 заполните только в годовой декларации. Отразите здесь остаток неперенесенного убытка на конец налогового периода.

Строку 161 тоже заполняйте только в годовой декларации. Показатель для этой строки определите как разницу между строками 136 и 151.

Приложение 5 к листу 02

Указывать сведения в приложении 5 к листу 02 должны лишь организации с обособленными подразделениями. Об особенностях заполнения декларации в этом случае см. Как составить и сдать декларацию по налогу на прибыль, если у организации есть обособленные подразделения .

Приложение N 2

Утвержден

приказом ФНС России

от 19.10.2016 N ММВ-7-3/572@

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

- I. Состав налоговой декларации по налогу на прибыль организаций за отчетные и налоговый периоды

- II. Общие требования к порядку заполнения и представления Декларации

- III. Порядок заполнения Титульного листа (Листа 01) Декларации

- IV. Порядок заполнения Раздела 1 "Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)" Декларации

- V. Порядок заполнения Листа 02 "Расчет налога" Декларации

- VI. Порядок заполнения Приложения N 1 к Листу 02 "Доходы от реализации и внереализационные доходы" Декларации

- VII. Порядок заполнения Приложения N 2 к Листу 02 "Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам" Декларации

- VIII. Порядок заполнения Приложения N 3 к Листу 02 "Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положений статей 268, 275.1, 276, 279, 323 Налогового кодекса Российской Федерации (за исключением отраженных в Листе 05)" Декларации

- IX. Порядок заполнения Приложения N 4 к Листу 02 "Расчет суммы убытка или части убытка, уменьшающего налоговую базу" Декларации

- X. Порядок заполнения Приложений N 5 "Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения", N 6 "Расчет авансовых платежей и налога в бюджет субъекта Российской Федерации по консолидированной группе налогоплательщиков", N 6а "Расчет авансовых платежей и налога в бюджет субъекта Российской Федерации по участнику консолидированной группы налогоплательщиков без входящих в него обособленных подразделений и (или) по его обособленным подразделениям" и N 6б "Доходы и расходы участников консолидированной группы налогоплательщиков, сформировавших консолидированную налоговую базу в целом по группе" к Листу 02 Декларации налогоплательщиками, имеющими обособленные подразделения

- XII. Порядок заполнения Листа 04 "Расчет налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 Налогового кодекса Российской Федерации" Декларации

- XIII. Порядок заполнения Листа 05 "Расчет налоговой базы по налогу на прибыль организаций по операциям, финансовые результаты которых учитываются в особом порядке (за исключением отраженных в Приложении N 3 к Листу 02)" Декларации

- XIV. Порядок заполнения Листа 06 "Доходы, расходы и налоговая база, полученная негосударственным пенсионным фондом от размещения пенсионных резервов" Декларации

- XV. Порядок заполнения Листа 07 "Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования" Декларации

- XV-I. Порядок заполнения Листа 08 "Доходы и расходы налогоплательщика, осуществившего самостоятельную (симметричную, обратную) корректировку" Декларации

- XVI. Порядок заполнения Листа 09 "Расчет налога на прибыль организаций с доходов в виде прибыли контролируемой иностранной компании" Декларации

- XVII. Порядок заполнения Приложения N 1 к Декларации "Доходы, не учитываемые при определении налоговой базы; расходы, учитываемые для целей налогообложения отдельными категориями налогоплательщиков"

Нарастающим итогом с начала года. Все значения стоимостных показателей декларации указываются в рублях. При рукописном заполнении формы числовые показатели вписываются в соответствующие поля слева направо. В последних незаполненных ячейках ставятся прочерки. При этом прочерк представляет собой прямую линию, проведенную по середине свободных ячеек по всей длине поля. Для отрицательных чисел знак «минус» указывается в первой ячейке слева. Текстовые показатели заполняются печатными буквами слева направо.

Сначала рассмотрим, как заполняются основные листы декларации, а именно раздел 1 и лист 02 с соответствующими приложениями. Порядок приводится в соответствии с проектом приказа ФНС России, который размещен на сайте ведомства и будет применяться в текущем году.

Раздел 1

В разделе 1 отражаются суммы налога на прибыль, подлежащие уплате в бюджет или уменьшению из бюджета. Его заполняют все организации, на которые возложена обязанность по исчислению и уплате налога. Этот раздел организации заполняют на основании данных, исчисленных в остальных листах и приложениях декларации. Поэтому он составляется в последнюю очередь. Суммы, указанные в разделе 1, заносятся налоговыми органами в лицевой счет налогоплательщика.

Раздел 1 состоит из трех подразделов: 1.1, 1.2 и 1.3. Каждый подраздел предназначен для отражения конкретных показателей.

Рассмотрим порядок заполнения каждого подраздела.

Подраздел 1.1

заполняется следующим образом.

По строке 010 подраздела 1.1 раздела 1 указывается код по Общероссийскому классификатору объектов административно-территориального деления (код ОКАТО), утвержденному постановлением Госстандарта России от 31.07.95 № 413 (в редакции от 06.11.2012). Если код данного административно-территориального образования менее 11 знаков, то он отражается по указанной строке начиная с первой ячейки. В последних незаполненных ячейках проставляются нули.

По строкам 030 и 060 указываются коды бюджетной классификации (КБК) в соответствии с приказом Минфина России от 21.12.2012 № 171н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов». В декларации по налогу на прибыль проставляются следующие коды:

- 182 1 01 01011 01 1000 110 - для налога на прибыль организаций, подлежащего перечислению в федеральный бюджет;

- 182 1 01 01012 02 1000 110 - для налога на прибыль, который зачисляется в бюджеты субъектов Российской Федерации.

Сельскохозяйственные товаропроизводители, не перешедшие на ЕСХН, уплачивают налог на прибыль по следующим кодам:

- 182 1 01 01013 01 1000 110 - налог на прибыль для сельхозтоваропроизводителей, не перешедших на ЕСХН, по деятельности, связанной с реализацией произведенной ими сельхозпродукции, а также с реализацией произведенной и переработанной данными организациями собственной сельхозпродукции, зачисляемый в федеральный бюджет;

- 182 1 01 01014 02 1000 110 - налог на прибыль для сельхозтоваропроизводителей, не перешедших на ЕСХН, по деятельности, связанной с реализацией произведенной ими сельхозпродукции, а также с реализацией произведенной и переработанной данными организациями собственной сельхозпродукции, зачисляемый в бюджеты субъектов Российской Федерации.

По строкам 040 и 070 отражается сумма налога на прибыль, подлежащая доплате в бюджеты разных уровней. Чтобы найти показатель строки 040 (сумму налога, подлежащую доплате в федеральный бюджет), нужно из строки 190 вычесть строки 220 и 250 листа 02. Чтобы найти показатель строки 070 (сумму налога, подлежащую доплате в бюджет субъекта РФ), нужно из строки 200 вычесть строки 230 и 260 листа 02.

По строкам 050 и 080 указывается сумма налога на прибыль, начисленная к уменьшению из бюджетов разных уровней. Строка 050 (сумма налога к уменьшению из федерального бюджета) заполняется, если строка 190 меньше суммы строк 220 и 250 листа 02. Строка 080 (сумма налога к уменьшению из бюджета субъекта РФ) заполняется, если строка 200 меньше суммы строк 230 и 260 листа 02.

Организации с обособленными подразделениями, заполняя подраздел 1.1, должны учитывать следующее. В декларации, подаваемой в налоговый орган по месту учета самой организации, платежи в бюджет субъекта Российской Федерации указываются в суммах, относящихся к организации без учета платежей входящих в нее обособленных подразделений.

В декларации, которая представляется по месту нахождения обособленного подразделения, в подразделе 1.1 указываются суммы налога, относящиеся к данному обособленному подразделению (группе обособленных подразделений, находящихся на территории одного субъекта Российской Федерации).

В декларации по консолидированной группе налогоплательщиков по строкам 070 и 080 подраздела 1.1 отражаются суммы авансовых платежей и налога на прибыль к доплате или к уменьшению в бюджеты соответствующих субъектов РФ. Они переносятся из строки 100 (к доплате) и 110 (к уменьшению) приложений № 6 к листу 02. В декларации, представляемой ответственным участником консолидированной группы налогоплательщиков, в подразделе 1.1 платежи в бюджет субъекта РФ указываются в суммах, относящихся к участникам консолидированной группы налогоплательщиков, обособленным подразделениям (ответственному обособленному подразделению), которые находятся на территории одного субъекта РФ с соответствующим кодом ОКАТО. Количество страниц подразделов 1.1 и 1.2 должно быть равно количеству приложений № 6 к листу 02 и зависит от числа субъектов РФ, на территории которых уплачивают налог (авансовый платеж по налогу) участники консолидированной группы или их обособленные подразделения.

Подраздел 1.2 заполняют организации, которые исчисляют ежемесячные авансовые платежи в общеустановленном порядке в соответствии с абзацами 2-5 пункта 2 статьи 286 НК РФ.

В названном подразделе отражаются ежемесячные авансовые платежи, подлежащие уплате в квартале, следующем за отчетным периодом (по сроку не позднее 28-го числа каждого месяца этого квартала).

Указанный подраздел включается только в состав декларации за I квартал, полугодие и 9 месяцев.

В декларации за налоговый период (год) подраздел 1.2 организации не заполняют. Согласно пункту 2 статьи 286 НК РФ сумма ежемесячного авансового платежа, подлежащего уплате в I квартале следующего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате в IV квартале предыдущего налогового периода. Поэтому налоговые органы самостоятельно на основании декларации за 9 месяцев текущего года начисляют суммы ежемесячных авансовых платежей за I квартал следующего года в карточках лицевых счетов налогоплательщиков.

Показатель «Квартал, на который исчисляются ежемесячные авансовые платежи» заполняется в декларациях за I квартал и полугодие. В декларациях за 9 месяцев данный реквизит заполняется, только когда в состав декларации включаются две страницы подраздела 1.2. Такая ситуация может возникнуть в связи с отличием суммы ежемесячных авансовых платежей на I квартал (код 21) следующего налогового периода от суммы авансовых платежей на IV квартал (код 24) текущего налогового периода, если закрываются обособленные подразделения или происходит реорганизация организации.

Подраздел заполняется в следующем порядке.

По строке 010 указывается код по Общероссийскому классификатору объектов административно-территориального деления (код ОКАТО).

По строкам 110 и 210 проставляется соответствующий КБК.

По строкам 120, 130 и 140 отражаются суммы ежемесячных авансовых платежей, подлежащих уплате в федеральный бюджет. Показатель каждой строки равен 1/3 суммы, указанной по строке 300 или 330 листа 02.

По строкам 220, 230 и 240 указываются суммы ежемесячных авансовых платежей, подлежащих уплате в бюджет субъекта РФ. Показатель каждой строки определяется как 1/3 суммы, указанной по строке 310 или 340 листа 02.

Обратите внимание: организации с обособленными подразделениями в подразделе 1.2, представляемом по месту учета самой организации, указывают авансовые платежи в бюджет субъекта Российской Федерации в суммах, относящихся к организации, без учета сумм входящих в нее обособленных подразделений. В подразделе 1.2, представляемом по месту нахождения обособленного подразделения, - суммы авансовых платежей, относящиеся к данному обособленному подразделению (группе обособленных подразделений, находящихся на территории одного субъекта РФ). При этом суммы, указанные по строкам 220-240, должны соответствовать строкам 120 и 121 приложений № 5 к листу 02.

При представлении декларации ответственным участником консолидированной группы налогоплательщиков по строкам 220-240 отражаются суммы ежемесячных авансовых платежей, подлежащие уплате в бюджеты субъектов РФ, приведенные в соответствующих приложениях № 6 к листу 02 по строкам 120 или 121.

В подразделе 1.3 отражаются суммы налога на прибыль, подлежащие зачислению в федеральный бюджет в последнем квартале (месяце) отчетного (налогового) периода по отдельным видам доходов, указанных в листах 03 и 04 декларации. Этот раздел заполняют организации, уплачивающие налог на прибыль с доходов:

- в виде дивидендов - доходов от долевого участия в российских и иностранных организациях;

- в виде процентов по государственным и муниципальным ценным бумагам.

Раздел заполняется следующим образом.

В поле «Вид платежа» по строке 010 указывается одна из следующих цифр:

- 1 - если организация уплачивает налог на прибыль с доходов в виде дивидендов (доходов от долевого участия в других организациях, созданных на территории Российской Федерации);

- 2 - если организация выступает как налоговый агент и уплачивает налог на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам, с доходов в виде процентов по облигациям с ипотечным покрытием, с доходов учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия;

- 3 - если организация самостоятельно уплачивает налог на прибыль с доходов в виде процентов, полученных (начисленных) по государственным и муниципальным ценным бумагам;

- 4 - если организация уплачивает налог на прибыль с доходов в виде дивидендов (доходов от долевого участия в иностранных организациях).

По строке 020 указывается код ОКАТО.

По строке 030 проставляется код бюджетной классификации (КБК), по которому налог на прибыль с доходов в виде дивидендов и процентов по ценным бумагам уплачивается в бюджет. КБК утверждены приказом Минфина России от 21.12.2012 № 171н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов».

По строке «Срок уплаты» отражается последний день срока уплаты налога на прибыль в федеральный бюджет с конкретного вида дохода в последнем квартале (месяце) отчетного (налогового) периода. При выплате дивидендов (процентов) частями в соответствующих ячейках указывается несколько сроков уплаты налога.

По строке 040 отражается сумма налога при выплате доходов в виде дивидендов и процентов. При выплате соответствующих доходов частями заполняется несколько строк 040.

Показатели, отраженные в строках 040, должны соответствовать значениям определенных строк в других листах декларации (см. табл. 1 ниже).

Таблица 1.

Соответствие показателей подраздела 1.3 другим строкам декларации

В случае если организация уплачивает налог на прибыль с нескольких видов доходов, поименованных в листах 03 и 04 декларации, либо фактическое количество сроков уплаты превышает указанное в подразделе 1.3, заполняется соответствующее количество страниц подраздела 1.3 раздела 1.

Лист 02

Лист 02 является основой декларации. В нем отражаются все показатели, которые формируют налогооблагаемую прибыль за отчетный (налоговый) период. В листе 02 декларации рассчитываются налоговая база и сумма налога, подлежащая доплате в бюджет или уменьшению из бюджета.

Этот лист декларации заполняется на основании приложений к нему. В состав листа 02 входят следующие приложения:

- приложение № 1 «Доходы от реализации и внереализационные доходы»;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам»;

- приложение № 3 «Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положений статей 264.1, 268, 275.1, 276, 279, 323 НК РФ (за исключением отраженных в листе 05)»;

- приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу»;

- приложение № 5 «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения»;

- приложение № 6 «Расчет авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации консолидированной группой налогоплательщиков»;

- приложение № 6а «Расчет авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации по участнику консолидированной группы налогоплательщиков без входящих в него обособленных подразделений и (или) по его обособленным подразделениям».

Лист 02 является обязательным для заполнения всеми плательщиками налога, даже если прибыли в отчетном (налоговом) периоде у организации не было. Из входящих в состав листа 02 приложений в обязательном порядке вместе с ним представляются приложения № 1 и 2. Остальные приложения прилагаются к листу 02 только в том случае, если у организаций есть данные для их заполнения.

Рассмотрим более подробно порядок заполнения листа 02.

По строке 010 указываются доходы от реализации, сформированные организацией по данным налогового учета. К таким доходам относится выручка от реализации продукции (работ, услуг) собственного производства, приобретенных товаров и имущественных прав (ст. 249 НК РФ). Сумма доходов от реализации исчисляется в приложении № 1 к листу 02. Показатель этой строки должен соответствовать показателю строки 040 приложения № 1.

По строке 020 отражается общая сумма внереализационных доходов, учтенных за отчетный (налоговый) период в соответствии со статьей 250 НК РФ. Показатель этой строки равен показателю строки 100 приложения № 1.

В строку 030 вписывается общая сумма расходов, уменьшающая доходы от реализации. Эта сумма рассчитывается в приложении № 2. Показатель строки 030 должен быть равен показателю строки 130 приложения № 2.

По строке 040 указываются суммы внереализационных расходов (показатель строки 200 приложения № 2) и убытков, приравниваемых к внереализационным расходам (показатель строки 300 приложения № 2).

По строке 050 отражаются суммы убытков, которые в целях налогообложения признаются в особом порядке (с учетом положений статей 264.1, 268, 275.1, 276, 279 и 323 Кодекса). В эту строку переносится показатель строки 360 приложения № 3. Суммы, указываемые по этой строке, не увеличивают расходы в целях налогообложения, поскольку прибавляются при расчете величины прибыли. Это убытки от реализации права на земельные участки, от реализации амортизируемого имущества, от реализации права требования, от выполнения работ (оказания услуг) обслуживающими производствами и хозяйствами и др. Порядок отражения этих видов убытков в налоговой декларации рассмотрен в разделе «Убытки по отдельным операциям»..

Обратите внимание: по строкам 010-050 не указываются суммы полученных доходов в виде средств целевого финансирования, целевых поступлений и других доходов, указанных в статье 251 НК РФ, и произведенных за счет этих доходов расходов, которые учитываются отдельно от доходов и расходов по деятельности, связанной с производством и реализацией, и доходов и расходов от внереализационных операций.

Кроме того, по строкам 010, 030 и 050 не учитываются доходы, расходы и убытки, отраженные в листах 05 и 06 декларации.

По строке 060 отражается общая сумма прибыли (убытка) от реализации товаров (работ, услуг) и внереализационных операций. Она равна: строка 010 + строка 020 - строка 030 - строка 040 + строка 050.

По строке 070 указывается общая сумма доходов, исключаемая из прибыли, отраженной по строке 060. К таким доходам, в частности, относятся:

доходы от долевого участия в других организациях, а также проценты по государственным и муниципальным ценным бумагам, налог с которых удержан налоговым агентом (источником выплаты дохода). Расчет налога с этих доходов производится в листе 03 декларации;

доходы от долевого участия в иностранных организациях, которые отражаются в листе 04 декларации, и др.

По строке 090 указывается сумма льгот, применяемых в соответствии со статьей 5 Федерального закона от 31.05.99 № 104-ФЗ «Об особой экономической зоне в Магаданской области».

По строке 100 указывается налоговая база, определяемая как разность строк 060, 070, 080 и 090. К полученному результату прибавляются показатели строки 100 листов 05 и строки 530 листа 06.

По строке 110 отражается сумма убытка или части убытка, уменьшающая налоговую базу за отчетный (налоговый) период. Показатель этой строки за I квартал и год рассчитывается в приложении № 4 к листу 02 и равен строке 150 этого приложения. В последующие отчетные периоды (полугодие, 9 месяцев) приложение № 4 не заполняется. Однако, несмотря на это, организации имеют право уменьшать налоговую базу на убытки прошлых лет в следующие отчетные периоды и соответственно заполнять указанную строку. В этом случае организация самостоятельно рассчитывает сумму убытка, признаваемого в целях налогообложения, в регистрах налогового учета.

Строка 120 , в которой указывается налоговая база для исчисления налога, равна: строка 100 - строка 110.

Обратите внимание: если строка 100 имеет отрицательное значение, то по строке 120 указывается ноль. Налоговая база по строке 120 равна нулю также в случае, если показатель строки 110 равен показателю строки 100.

Строки 130 и 170 заполняют организации, для которых законами субъектов РФ снижена налоговая ставка в части сумм налога, зачисляемых в бюджеты субъектов РФ.

По строкам 140-160 указываются ставки налога. В 2012 году эти ставки равны: в федеральный бюджет - 2%, в бюджеты субъектов Российской Федерации - 18%.

Обратите внимание: организации, которые имеют в своем составе обособленные структурные подразделения и заполняют приложение № 5 к листу 02, указывают только ставку налога в федеральный бюджет (строка 150). В строках 140, 160 и 170 они ставят прочерки.

По строкам 180-200 указывается сумма исчисленного налога на прибыль за отчетный (налоговый) период в целом и в бюджеты разных уровней.

Строка 190 (сумма налога на прибыль в федеральный бюджет) определяется путем умножения строки 120 на строку 150.

Строку 200 (сумма налога на прибыль в бюджет субъекта РФ) организации без обособленных подразделений определяют путем умножения строки 120 (130) на строку 160 (170).

Организациям с обособленными подразделениями, чтобы определить показатель этой строки, нужно сложить строки 070 приложений № 5, заполненных по организации без входящих в нее обособленных подразделений, по каждому обособленному подразделению (по группе обособленных подразделений, находящихся на территории одного субъекта РФ).

В декларации по консолидированной группе налогоплательщиков исчисление налога производится в приложениях № 6 и 6а к листу 02. В строку 200 вписывается сумма строк 070 всех заполненных приложений № 6.

По строкам 210-230 указываются суммы начисленных авансовых платежей за отчетный (налоговый) период. У организаций, уплачивающих ежемесячные авансовые платежи с последующим перерасчетом налога по итогам соответствующего отчетного (налогового) периода, в декларации за I квартал 2013 года показатели этих строк должны быть равны показателям строк 290-310 листа 02 декларации за 9 месяцев 2012 года. В декларации за полугодие 2013 года показатель строки 210 равен сумме показателей строк 180 «Сумма исчисленного налога на прибыль - всего» и 290 «Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за текущим отчетным периодом» декларации за I квартал 2013 года. Строка 220 равна соответственно сумме строк 190 и 300. Строка 230 - сумме строк 200 и 310. Аналогичным образом указанные строки заполняются в декларации за 9 месяцев 2013 года. Для их заполнения используются данные из декларации за полугодие 2013 года.

Организации, уплачивающие ежемесячные авансовые платежи по фактически полученной прибыли, в декларации за I квартал 2013 года отражают по строкам 210-230 показатели строк 180-200 декларации за январь - февраль 2013 года, в декларации за полугодие 2013 года - показатели строк 180-200 декларации за январь - май 2013 года, в декларации за 9 месяцев 2013 года - показатели строк 180-200 декларации за январь - август 2013 года.

У организаций с обособленными подразделениями сумма начисленных за текущий отчетный (налоговый) период авансовых платежей в бюджет субъекта РФ в целом по организации должна быть равна сумме строк 080 приложений № 5, заполненных за тот же период по организации без входящих в нее подразделений и по каждому обособленному подразделению (группе обособленных подразделений, расположенных в одном субъекте РФ).

В декларации по консолидированной группе налогоплательщиков показатель строки 230 равен сумме показателей строк 080 всех приложений № 6 к листу 02.

Кроме того, по строкам 210-230 указываются суммы авансовых платежей, доначисленных (уменьшенных) по результатам камеральной налоговой проверки декларации за предыдущий отчетный период, данные которой учтены налогоплательщиком в декларации за последующий отчетный (налоговый) период.

По строкам 240-260 указывается сумма налога, выплаченная за пределами Российской Федерации и засчитываемая в уплату налога. Эта сумма засчитывается в уплату налога на прибыль в том случае, если между Российской Федерацией и государством, на территории которого уплачен налог, заключено соглашение об избежании двойного налогообложения. При этом показатели по строкам 240, 250 и 260 не могут быть больше соответственно показателей строк 180, 190 и 200.

Организации, которые уплатили налог за пределами Российской Федерации, независимо от времени его уплаты одновременно с декларацией по налогу на прибыль должны представить в налоговый орган по месту своего нахождения налоговую декларацию о доходах, полученных российской организацией от источников за пределами России. Форма этой декларации утверждена приказом МНС России от 23.12.2003 № БГ-3-23/709@.

Организации, у которых выплаченная за пределами Российской Федерации сумма налога зачтена в предыдущем отчетном периоде в уплату налога за указанный отчетный период, суммы начисленных авансовых платежей за отчетный (налоговый) период (строки 210-230) уменьшают на сумму зачтенного налога.

По строке 270 отражается сумма налога на прибыль к доплате в федеральный бюджет. Показатель этой строки определяется как разница строки 190 и суммы строк 220 и 250. У организаций без обособленных подразделений эта строка должна соответствовать строке 040 подраздела 1.1 раздела 1 декларации.

По строке 271 указывается сумма налога на прибыль к доплате в бюджет субъекта Российской Федерации. Показатель этой строки определяется как разница строки 200 и суммы строк 230 и 260.

У организаций, не имеющих обособленных подразделений, строка 271 должна соответствовать строке 070 подраздела 1.1 раздела 1 декларации.

По строке 280 указывается сумма налога на прибыль к уменьшению в федеральный бюджет. Чтобы рассчитать показатель этой строки, нужно из суммы строк 220 и 250 вычесть строку 190.

По строке 281 отражается сумма налога на прибыль к уменьшению в бюджет субъекта Российской Федерации. Чтобы определить показатель этой строки, нужно из суммы строк 230 и 260 вычесть строку 200.

У организаций, не имеющих обособленных подразделений, строки 280 и 281 должны быть равны соответственно показателям строк 050 и 080 подраздела 1.1 раздела 1 декларации.

Организации, имеющие обособленные подразделения, сумму налога на прибыль к доплате или уменьшению в бюджет субъекта РФ по месту нахождения этих обособленных подразделений рассчитывают в приложениях № 5 и отражают по соответствующим строкам листа 02.

Ответственный участник консолидированной группы налогоплательщиков сумму налога на прибыль к доплате или к уменьшению в бюджет субъекта РФ исчисляет в приложениях № 6 к листу 02. По строкам 271 и 281 листа 02 отражается итог суммирования показателей строк 100 и 110 этих приложений.

В строках 290-310 отражаются суммы ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за отчетным периодом, за который представлена декларация.

Организации, которые уплачивают только квартальные авансовые платежи по итогам отчетного периода, а также организации, исчисляющие ежемесячные авансовые платежи исходя из фактически полученной прибыли, строки 290-310 не заполняют.

Сумма платежей по строкам 290-310 определяется как разница между суммой исчисленного налога на прибыль за отчетный период, отраженной по строкам 180-200, и суммой исчисленного налога на прибыль, указанной по строкам 180-200 декларации за предыдущий отчетный период. Если такая разница отрицательная или равна нулю, ежемесячные авансовые платежи не уплачиваются.

Организации, исчисляющие ежемесячные авансовые платежи с последующим перерасчетом по итогам соответствующего отчетного (налогового) периода, в декларации за налоговый период эти строки не заполняют.

По строкам 320-340 указываются суммы ежемесячных авансовых платежей, подлежащих уплате в I квартале следующего налогового периода. Эти строки заполняются только в декларации за 9 месяцев, так как сумма ежемесячных авансовых платежей на I квартал следующего налогового периода принимается равной сумме авансовых платежей, подлежащих уплате в IV квартале текущего года.

Приложения к листу 02

В данном разделе мы подробнее остановимся на порядке заполнения приложений.

Приложение № 1 к листу 02

В приложении № 1 отражаются суммы доходов от реализации и внереализационные доходы.

По строке 010 указывается выручка от реализации товаров (работ, услуг) как собственного производства, так и покупных товаров. Этот показатель расшифровывается по строкам 011-014. В данную строку не включаются доходы от реализации ценных бумаг налогоплательщиками, не являющимися профессиональными участниками рынка ценных бумаг.

Строки 020-022 заполняют только профессиональные участники рынка ценных бумаг.

По строке 023 показывается выручка от реализации предприятия как имущественного комплекса (с учетом положений статьи 268.1 НК РФ).

По строке 030 указывается выручка по операциям, которые отражены в приложении № 3. В эту строку переносится показатель строки 340 приложения № 3.

Общая сумма доходов от реализации отражается по строке 040. Показатель этой строки равен сумме строк 010, 020, 023 и 030.

По строке 100 отражаются внереализационные доходы, сформированные в соответствии со статьей 250 НК РФ.

По строкам 101, 102, 103, 104, 105 и 107 дается расшифровка некоторых видов внереализационных доходов.

Показатель строки 100 должен быть больше или равен сумме строк 101-106.

Приложение № 2 к листу 02

В приложении № 2 приводится расшифровка расходов, связанных с производством и реализацией, а также внереализационных расходов и убытков, приравниваемых к внереализационным расходам.

Строки 010-030 заполняют организации, определяющие доходы и расходы методом начисления.

По строке 010 отражаются прямые расходы, относящиеся к реализованным товарам (работам, услугам), кроме прямых расходов по оптовой, мелкооптовой и розничной торговле, которые отражаются по строкам 020 и 030.

Строки 040-052 заполняют все налогоплательщики. При этом организации, применяющие метод начисления, отражают расходы, относящиеся к косвенным, в соответствии со статьей 318 НК РФ. Организации, применяющие кассовый метод определения доходов и расходов, отражают расходы, признаваемые в уменьшение налоговой базы по налогу на прибыль организаций, в соответствии со статьей 273 НК РФ.

Показатель строки 040 должен быть больше или равен сумме строк 041, 042, 043, 045, 046, 047 и 052.

По строке 041 указываются начисленные суммы налогов и сборов, за исключением налогов, перечисленных в статье 270 НК РФ. Так, по этой строке не отражаются:

- косвенные налоги, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав);

- суммы налогов, начисленные в связи с осуществлением специальных налоговых режимов или осуществлением деятельности, доходы и расходы от которой не учитываются при исчислении налоговой базы по налогу на прибыль;

- налог на прибыль;

- суммы платежей, которые начислены за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

- суммы налогов, которые были включены в состав внереализационных расходов при списании кредиторской задолженности;

- суммы страховых взносов на обязательное пенсионное, социальное и медицинское страхование, начисленные во внебюджетные фонды.

Строки 042 и 043 заполняют организации, предусмотревшие в учетной политике для целей налогообложения отражение в расходах отчетного (налогового) периода расходов на капитальные вложения в размере не более 10% (не более 30% - в отношении основных средств, относящихся к третьей - седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно) и (или) расходов, понесенных в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств.

По строке 045 показываются суммы расходов, произведенных организацией, использующей труд инвалидов.

По строке 046 отражаются расходы общественных организаций инвалидов, а также учреждений, единственными собственниками имущества которых являются общественные организации инвалидов.

По строке 047 показываются расходы на приобретение права на земельные участки и на приобретение права на заключение договоров аренды земельных участков. Это суммы, которые признаются прочими расходами, связанными с производством и (или) реализацией, и учитываются в текущем отчетном (налоговом) периоде в порядке, предусмотренном пунктами 3 и 4 статьи 264.1 Кодекса.

По строкам 048-051 приводится расшифровка указанных по строке 047 расходов в зависимости от способа признания их в целях налогообложения.

По строкам 052-055 указываются расходы, учитываемые в порядке, установленном статьями 262 и 267.2 НК РФ. По указанным строкам организация, формирующая резерв предстоящих расходов на научные исследования и (или) опытно-конструкторские разработки, отражает суммы расходов, осуществленные за счет указанного резерва при реализации программ проведения научных исследований и (или) опытно-конструкторских разработок.

По строке 059 указывается стоимость приобретения (создания) реализованных имущественных прав, кроме прав требований долга.

По строке 060 показывается цена приобретения (создания) реализованного прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров и амортизируемого имущества), доходы от которого отражены по строке 014 приложения № 1 к листу 02.

По строке 061 указывается стоимость чистых активов предприятия, которое реализовано как имущественный комплекс.

Строку 070 заполняют только профессиональные участники рынка ценных бумаг. По данной строке они отражают расходы, связанные с приобретением и реализацией (выбытием, в том числе погашением) реализованных (выбывших) ценных бумаг.

По строке 071 отражается сумма отклонения фактических затрат на приобретение ценных бумаг выше максимальной цены сделок на организованном рынке на дату совершения сделки либо отклонения от расчетной стоимости инвестиционного пая. По этой строке также отражается сумма отклонения фактических затрат на приобретение ценных бумаг, не обращающихся на организованном рынке, выше расчетной цены с учетом предельного отклонения цен. Показатель данной строки не включается в строку 130 «Итого признанных расходов».

В строку 080 переносится показатель строки 350 приложения № 3.

По строке 090 показываются суммы убытков предыдущих налоговых периодов по объектам обслуживающих производств и хозяйств, включая объекты жилищно-коммунальной и социально-культурной сферы, которые могут быть учтены в течение 10 лет в уменьшение прибыли текущего отчетного (налогового) периода, полученной по указанным видам деятельности, в соответствии со статьей 275.1 Кодекса.

По строке 100 отражается часть убытка от реализации амортизируемого имущества, который относится к прочим расходам текущего периода. Это сумма, отраженная по строке 060 приложения № 3. Указанный убыток включается в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268 НК РФ).

По строке 110 показывается сумма убытка от реализации права на земельный участок, признаваемая прочими расходами налогоплательщика в текущем отчетном (налоговом) периоде. Более подробно порядок отражения этого вида убытка в декларации рассмотрен в разделе «Убытки по отдельным операциям».

По строке 120 показывается сумма надбавки, уплачиваемая покупателем предприятия как имущественного комплекса.

По строке 130 отражается общая сумма расходов, которая определяется как сумма строк 010, 020, 040 и с 059-й по 120-ю (за исключением строки 071).

По строкам 131-134 отражается сумма начисленной амортизации за отчетный (налоговый) период как по основным средствам, так и по нематериальным активам независимо от того, учтено ли подобное имущество на последний день отчетного (налогового) периода.

По строке 135 указывается метод начисления амортизации, отраженный в учетной политике для целей налогообложения.

Если учетной политикой предусмотрено применение нелинейного метода, сумма амортизации отражается по строке 133, по нематериальным активам - по строке 134. Если у налогоплательщика имеются объекты, относящиеся к восьмой - десятой амортизационным группам, сумма амортизации, начисленная по ним линейным методом, указывается по строкам 131 и 132. При этом по строке 135 указывается код 2.

Строка 200 заполняется организациями вне зависимости от применяемого метода определения выручки от реализации. При этом организации, применяющие кассовый метод, по данной строке отражают показатели при наличии фактически понесенных расходов. Показатель по строке 200 должен быть больше или равен сумме строк с 201-й по 206-ю.

По строке 300 отражаются убытки, приравниваемые к внереализационным расходам. Показатель этой строки должен быть больше или равен сумме строк 301 и 302.

Приложение № 3 к листу 02

В этом приложении отражаются расходы по отдельным операциям, убытки по которым признаются в особом порядке. По строкам 010-060 отражаются данные по операциям, связанным с реализацией амортизируемого имущества с учетом особенностей, установленных пунктом 9 статьи 262, статьями 268 и 323 Кодекса.

По строке 010 указывается количество реализованного имущества, по строке 020 - в том числе количество объектов, реализованных с убытком.

По строке 030 указывается общая сумма выручки от реализации амортизируемого имущества.

По строке 040 отражается остаточная стоимость реализованного имущества и расходы, связанные с его реализацией.

По строке 050 указывается прибыль, а по строке 060 - убыток от реализации амортизируемого имущества.

Обратите внимание: по строкам 010-040 показываются общие данные по всему имуществу, реализованному организацией в отчетном (налоговом) периоде. Вместе с тем для заполнения строк 050 и 060 отдельно определяются результаты по имуществу, реализованному с прибылью, и отдельно - по имуществу, реализованному с убытком.

По строкам 100-170 показываются данные по операциям, связанным с реализацией права требования долга с учетом особенностей определения налоговой базы при уступке (переуступке) права требования долга, установленным статьей 279 НК РФ.

По строкам 100 и 110 отдельно указывается соответственно выручка от реализации права требования долга до наступления срока платежа (п. 1 ст. 279 НК РФ) и выручка от реализации права требования долга после наступления срока платежа (п. 2 ст. 279 НК РФ).

По строке 140 указывается размер убытка, полученного от реализации права требования долга до наступления срока платежа в пределах суммы процентов, исчисленных в соответствии с пунктами 1 и 1.1 статьи 269 НК РФ.

По строке 150 показывается отрицательная разница (убыток) от реализации права требования долга до наступления срока платежа, определенная налогоплательщиком в соответствии с пунктом 1 статьи 279 Кодекса. Показатель этой строки определяется следующим образом:

строка 150 = строка 120 - строка 100 - строка 140, если строка 120 > строка 100

По строке 160 показывается отрицательная разница (убыток), полученная налогоплательщиком при уступке права требования долга после наступления срока платежа в соответствии с пунктом 2 статьи 279 Кодекса:

строка 160 = строка 130 - строка 110, если строка 130 > строка 110

По строке 170 из строки 160 отдельно показывается убыток от реализации права требования долга, относящийся к внереализационным расходам текущего отчетного (налогового) периода. Показатель строки 170 включается в строку 203 приложения № 2 к листу 02 декларации.

По строкам 180-201 отражаются данные по операциям, связанным с деятельностью объектов обслуживающих производств и хозяйств, включая объекты жилищно-коммунальной и социально-культурной сферы. Отдельно указывается выручка по этой деятельности, расходы, понесенные обслуживающими производствами и хозяйствами, и убытки.

По строке 200 указывается общая сумма убытков по деятельности, связанной с использованием объектов обслуживающих производств и хозяйств, включая объекты жилищно-коммунальной и социально-культурной сферы, полученных в отчетном (налоговом) периоде.

По строке 201 отражается сумма убытков, которая включена в строку 200, но которая не признается для целей налогообложения в текущем налоговом периоде в связи с тем, что не выполнены условия, предусмотренные статьей 275.1 НК РФ.

По строкам 210-230 указываются данные по определению налоговой базы участников договора доверительного управления имуществом. По этим строкам не отражаются сведения по доверительному управлению ценными бумагами и негосударственными пенсионными фондами от размещения пенсионных резервов. При этом показатель строки 211 включается в строку 100 приложения № 1, а показатель строки 221 - в строку 200 приложения № 2 к листу 02 декларации.

По строке 230 отражается сумма убытков, полученных в отчетном (налоговом) периоде от использования имущества, переданного в доверительное управление, не признаваемых для целей налогообложения учредителя (выгодоприобретателя) доверительного управления в соответствии с пунктом 4.1 статьи 276 НК РФ.

По строкам 240-260 показываются данные по операциям, связанным с реализацией прав на земельные участки, результаты которых учитываются в целях налогообложения в соответствии с пунктом 5 статьи 264.1 НК РФ. Убыток определяется по каждому земельному участку отдельно.

По строке 340 указывается общая сумма выручки по всем операциям, которые отражены в приложении № 3.

По строке 350 отражается общая сумма расходов, уменьшающих налоговую базу в текущем отчетном (налоговом) периоде.

По строке 360 показывается общая сумма убытков, не учитываемых (восстановленных) для целей налогообложения в текущем отчетном (налоговом) периоде.

Приложение № 4 к листу 02

В этом приложении организация рассчитывает убыток (или часть убытка), полученный в предыдущие годы, который можно признать в целях налогообложения прибыли в отчетном (налоговом) периоде.

В декларации по консолидированной группе налогоплательщиков в приложении № 4 не отражаются убытки участников этой группы, полученные в налоговых периодах, предшествующих налоговому периоду вхождения их в состав группы (п. 6 ст. 278.1 НК РФ).

Сельскохозяйственные товаропроизводители при расчете суммы убытка или части убытка, уменьшающей налоговую базу за отчетный (налоговый) период, отдельно учитывают убыток, полученный по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными организациями собственной сельскохозяйственной продукции. Указанные организации при расчете суммы убытка или части убытка заполняют приложение № 4 с кодом 2 по реквизиту «Признак налогоплательщика».

Напомним, что убыток уменьшает налоговую базу текущего отчетного (налогового) периода без ограничений.

По строке 010 показывается остаток неперенесенного убытка на начало налогового периода, сумма которого исчисляется в соответствии со статьей 283 НК РФ и указывается с разбивкой по годам его образования (строки 040-130).

Обращаем внимание, что в этот расчет не включаются, например, убытки, полученные от деятельности обслуживающих производств и хозяйств, и убытки по операциям с ценными бумагами (как обращающимися, так и не обращающимися на организованном рынке ценных бумаг), на погашение которых не может быть направлена прибыль от основной деятельности.

По строке 140 указывается налоговая база, которая используется при расчете суммы убытка предыдущих налоговых периодов, уменьшающей налоговую базу текущего отчетного (налогового) периода. Показатель данной строки равен показателю строки 100 листа 02.

По строке 150 указывается сумма убытка, на которую организация уменьшает налоговую базу текущего отчетного (налогового) периода. Показатель этой строки отражается по строке 110 листа 02 декларации.

Строка 160 заполняется только в годовой декларации. По этой строке указывается остаток неперенесенного убытка, который определяется как разность строк 010 и 150. Если в истекшем налоговом периоде, за который представлена декларация, получен убыток, то остаток неперенесенного убытка на конец налогового периода (строка 160) включает показатель по строке 010 и сумму убытка за истекший налоговый период. Причем сумма убытка за истекший налоговый период определяется по формуле:

строка 060 листа 02 - доходы, отраженные по строке 070 листа 02 (по которым налоговая база исчислена отдельно и налог удержан по ставке, отличной от установленной пунктом 1 статьи 284 НК РФ) + положительная величина строк 100 листов 05 + положительная величина строки 530 листа 06

Приложение № 5 к листу 02

Приложение № 5 заполняют организации, которые имеют обособленные подразделения. Приложение заполняется отдельно по организации без обособленных подразделений, по каждому обособленному подразделению, включая ликвидированные в текущем отчетном (налоговом) периоде, или по группе обособленных подразделений, находящихся на территории одного субъекта РФ.

В этом приложении отражаются суммы авансовых платежей и налога, уплачиваемые в бюджет субъекта РФ по месту нахождения организации, по месту нахождения каждого обособленного подразделения или по месту нахождения ответственного обособленного подразделения (при уплате налога по группе обособленных подразделений, расположенных в одном субъекте РФ).

Подробнее о порядке заполнения декларации организациями, имеющими обособленные подразделения, читайте в специальном разделе.

Приложения № 6 и 6а к листу 02

Приложения № 6 и 6а включаются в состав декларации ответственным участником консолидированной группы налогоплательщиков. Порядок заполнения данных приложений аналогичен порядку заполнения приложения № 5 к листу 02 декларации.

Приложение № 6а заполняется ответственным участником консолидированной группы налогоплательщиков по каждому участнику этой группы без входящих в него обособленных подразделений и по каждому обособленному подразделению (ответственному обособленному подразделению), включая закрытые в текущем налоговом периоде. В приложении рассчитывается доля налоговой базы каждого участника консолидированной группы и каждого обособленного подразделения в консолидируемой налоговой базе.

Данные приложений № 6а группируются в приложении № 6, которое заполняется по каждому субъекту РФ, на территории которого находятся участники консолидированной группы налогоплательщиков или их обособленные подразделения (ответственные обособленные подразделения). В этом приложении приводятся расчеты сумм авансовых платежей и налога на прибыль, подлежащие уплате в бюджет данного субъекта РФ за всех участников без входящих в них обособленных подразделений и (или) обособленных подразделений участников, расположенных на территории этого субъекта РФ.

Если в каком-либо субъекте РФ находится только одно обособленное подразделение, показатели приложения № 6 и приложения № 6а с кодом ОКАТО, относящимся к этому субъекту РФ, будут одинаковыми.

Как их заполнять?

Заполняю приложение 2 к декларации по прибыли за год информацию о выданных дивидендах. Есть такие графы: справка №, дата составления,тип. Нумерация справки просто должно быть 1,2,3 или должно совпадать с номером справки 2 НДФЛ?

Если Вы выплачиваете дивиденды по акциям, то нужно заполнить Приложение № 2 на каждое физическое лицо.

Если сведения о доходах, выплаченных физлицам, отражены в приложении 2 к декларации по налогу на прибыль, то дублировать эти сведения в справках по форме 2-НДФЛ не нужно. Об этом сказано в письме Минфина России от 29 января 2015 г. № 03-04-07/3263.

Да, нумерация справок 1,2,3 – то есть ставить порядковый номер по декларации. Нумерация не должна совпадать с номером справки 2-НДФЛ. Дата составления - это дата составления справки. Тип «00» ставится в первичной справке. Номер корректировки («01», «02» и т.д.) - в уточняющей.

Олег Хороший , начальник отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России

Как составить и сдать декларацию по налогу на прибыль

Приложение 2 к налоговой декларации

Заполнять приложение нужно при выплате доходов по ценным бумагам российских эмитентов, а также доходов:

- по операциям с ценными бумагами;

- по операциям с финансовыми инструментами срочных сделок;

- по операциям РЕПО с ценными бумагами;

- по операциям займа ценными бумагами.

В приложении должны быть отражены сведения о гражданине, суммы доходов и налогов, удержанных с доходов, а также другая аналогичная информация. Приложение 2 нужно составлять на каждого гражданина, которому были выплачены доходы. Это следует из пунктов 18.1–18.6 Порядка, утвержденного приказом ФНС России от 19 октября 2016 № ММВ-7-3/572 .

Если сведения о доходах, выплаченных физлицам, отражены в приложении 2 к декларации по налогу на прибыль, то дублировать эти сведения в справках по форме 2-НДФЛ не нужно. Об этом сказано в письме Минфина России от 29 января 2015 г. № 03-04-07/3263 (доведено до налоговых инспекций для использования в работе письмом ФНС России от 2 февраля 2015 г. № БС-4-11/1443 и размещено на официальном сайте налоговой службы в разделе «Разъяснения ФНС России, обязательные для применения»).

1 ноября 2016 года общее собрание акционеров акционерного общества «Альфа» решило направить чистую прибыль в размере 440 000 руб. на выплату дивидендов.

Уставный капитал общества разделен на 100 обыкновенных акций:

- 60 акций принадлежат директору «Альфы» А.В. Львову;

- 40 акциями владеет А.С. Глебова, в «Альфе» не работает.

Акционерное общество «Альфа» в 2016 году не получало дивидендов от других организаций.

Дебет 84 Кредит 70

– 264 000 руб. (440 000 руб. : 100 акций? 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2

– 176 000 руб. (440 000 руб. : 100 акций? 40 акций) – начислены дивиденды Глебовой.

В состав декларации по налогу на прибыль за 2016 год бухгалтер включил приложение 2 , в котором отразил начисленные дивиденды и суммы НДФЛ. Приложение 2 бухгалтер заполнил отдельно на Львова и отдельно на Глебову.

Отвечает Владислав Волков,

заместитель начальника Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России

«Инспекторы сравнят доходы физлиц в 6-НДФЛ с суммой выплат в расчете по страховым взносам. Такое контрольное соотношение инспекторы станут применять с отчетности за I квартал. Все контрольные соотношения для проверки 6-НДФЛ приведены в . Инструкцию и образцы заполнения 6-НДФЛ за I квартал смотрите в рекомендации.»